Sind Banken «too big to jail»?

©

Keystone / Urs Bucher

©

Keystone / Urs Bucher

Die Regulierung im Bereich der Geldwäschereibekämpfung basiert in der Schweiz auf zwei Pfeilern:

- Gemäss dem Bundesgesetz über die Bekämpfung der Geldwäscherei und der Terrorismusfinanzierung im Finanzsektor (Geldwäschereigesetz, GwG) müssen die sogenannten Finanzintermediäre wie z.B. Banken Sorgfalts- und Meldepflichten einhalten. In diesem Bereich nimmt die Eidgenössische Finanzmarktaufsicht FINMA die Oberaufsicht über die Einhaltung der besonderen Pflichten wahr. Bei Gross- und mittelgrossen Banken überwacht die FINMA die Einhaltung der Geldwäschereigesetzgebung selbst, sonst stützt sie sich auf Selbstregulierungsorganisationen und überwacht deren Tätigkeit.

- Zudem ist Geldwäscherei eine Straftat und wird damit von den Strafbehörden verfolgt und sanktioniert.

Aufsicht durch die FINMA

Wenn die FINMA im Rahmen ihrer Prüfung und Überwachung Gesetzesverletzungen und Missstände feststellt, kann sie Massnahmen zu deren Beseitigung sowie zur Sanktionierung der fehlbaren Finanzdienstleister ergreifen. Nach einer zunächst formlosen Verdachtsabklärung kann die FINMA ein sogenanntes Enforcement-Verfahren eröffnen und durchführen. Dabei stehen ihr verschiedene Sanktionsmöglichkeiten zur Verfügung: u.a. Berufsverbot, Unterlassungsanweisungen und Tätigkeitsverbote, Veröffentlichung von Verfügungen, Einziehung des unrechtmässigen Gewinns sowie den Bewilligungsentzug, die Liquidation und den Konkurs.

Grosse Korruptionsskandale bringen Schweizer Banken in Bedrängnis

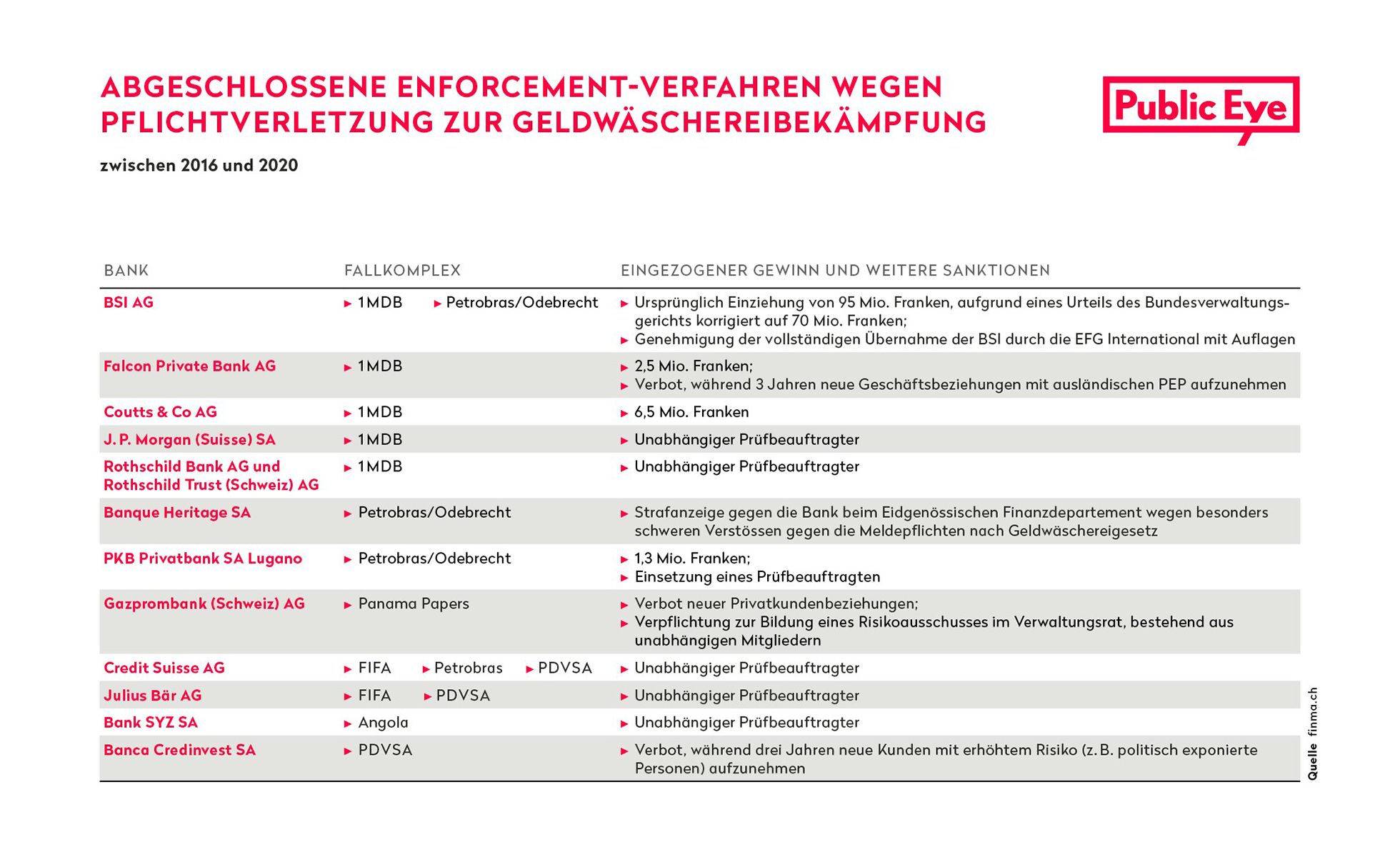

Die grossen Korruptionsskandale der jüngeren Vergangenheit lassen – einmal mehr – den Schweizer Finanzplatz in keinem guten Licht dastehen. Die FINMA hat in den letzten Jahren den Abschluss mehrerer Enforcement-Verfahren gegenüber verschiedenen Banken und Bankmanager*innen verkündet. Die Sachverhalte betrafen dabei namentlich die (mutmasslichen) Korruptionsfälle rund um den internationalen Fussballverband FIFA, den brasilianischen Ölkonzern Petrobras, den venezolanischen Ölkonzern PDVSA und den malaysischen Staatsfonds 1MDB.

Allein im Fall 1MDB eröffnete die FINMA sieben Enforcement-Verfahren wegen Verdachts auf Verletzung von Pflichten zur Bekämpfung von Geldwäscherei, wobei sie mindestens bei sechs Banken schwere Missstände festgestellt und teils unrechtmässigen Gewinn eingezogen hat. Wegen PDVSA war die FINMA mit 30 Schweizer Banken in Kontakt und eröffnete fünf Verfahren.

Es fällt auf, dass die FINMA in den letzten Jahren die Geldwäschereiabwehr bei den ihr unterstellten Bankinstituten stärker geprüft und Mängel konsequenter festgestellt hat. Gleichzeitig zeigt die Liste aber auch: Kaum je hat die FINMA den unrechtmässig erwirtschafteten Gewinn eingezogen. Die FINMA «strafte» mehrheitlich dadurch, dass sie das Geldhaus verpflichtete, unter Aufsicht eines externen Prüfbeauftragten die internen Abläufe zu verbessern.

Sanktionen mit erheblichen Auswirkungen sind für eine Bank selten und scheinen kleinen Banken vorbehalten zu sein.

Ist die Wahl der Sanktionen der FINMA durch das wirtschaftliche und finanzielle Gewicht der betreffenden Finanzinstitute beeinflusst? Auch hat sie die Verfügung in keinem Fall publiziert, sondern bloss mittels Medienmitteilung den Abschluss der Verfahren angekündigt und die wichtigsten Erkenntnisse und Massnahmen mitgeteilt. Hier braucht es unbedingt mehr Transparenz.

©

Mark Henley

©

Mark Henley

Strafverfahren und Urteile gegen Banken?

Das Strafrecht gilt in der Schweiz auch für Banken. Eigentlich ist dies selbstverständlich, jedoch spiegelt es sich nicht in den Strafurteilen wider. In den letzten Jahren wurden zwar vereinzelt Verfahren eröffnet bzw. sind Urteile gegen Compliance-Verantwortliche von Banken wegen Verstössen gegen das Geldwäschereigesetz erfolgt, die zuvor von der FINMA wegen schwerwiegenden Pflichtverletzungen bei der Geldwäschereibekämpfung gerügt worden waren. Die organisatorischen Missstände zur Verhinderung von Geldwäscherei bei den betroffenen Banken wurden jedoch nie strafrechtlich aufgearbeitet. Dies erstaunt, da die Unternehmenshaftung in der Schweiz – wie oben ausgeführt - gerade auch bei Organisationsmängeln zur Anwendung gelangt. Und solche Missstände hat die FINMA in etlichen Fällen festgestellt, und die oben dargestellte Auflistung verstärkt diesen Eindruck.

Obwohl die FINMA in den letzten Jahren bei zwölf Banken zum Teil gravierende Mängel bei der internen Organisation zur Geldwäschereiabwehr festgestellt hat, ist bis heute nur ein einziges Verfahren – gegen die Falcon Bank – beim Bundesstrafgericht hängig. Der Prozess hätte im März 2021 starten sollen, wurde jedoch auf unbestimmt verschoben. Ein weiteres Verfahren betrifft die Credit Suisse AG. Die Bundesanwaltschaft wirft der Bank vor, «nicht alle erforderlichen und zumutbaren organisatorischen Vorkehren getroffen zu haben, um die Geldwäscherei von Vermögenswerten zu verhindern, welche der kriminellen Organisation gehörten und unter ihrer Kontrolle standen». Es geht um die Geschäftsbeziehungen der Credit Suisse mit dem sogenannten bulgarischen Kokain-König.

Gegen mindestens drei Finanzinstitute laufen Ermittlungen der Strafverfolgungsbehörden des Bundes im Zusammenhang mit dem Petrobras-Komplex: PKB Privatbank, J.Safra Sarasin und Banque Cramer & Cie SA. Alle stehen im Verdacht, nicht alle erforderlichen organisatorischen Massnahmen getroffen zu haben, um Geldwäscherei zu verhindern.

Ein eindeutiger Wille zur Durchsetzung der Geldwäschereigesetzgebung bei den Banken mit den Mitteln des Strafrechts ist bisher nicht erkennbar. Zudem ist ein System, das den Kampf gegen die Geldwäscherei und Potentatengelder weitgehend der freiwilligen Selbstkontrolle der Banken überlässt, grundsätzlich fragwürdig.

Kreditskandal in Mosambik: und nochmals die Credit Suisse …

Auch im mosambikanischen Kreditskandal, bei dem die Credit Suisse bis über die Ohren in juristischen Auseinandersetzungen steckt, wurden die Straf- und Aufsichtsbehörden nicht selber aktiv. Die Bundesanwaltschaft (BA) scheint den Fall erst ernsthaft geprüft zu haben, nachdem Public Eye im April 2019 eine Strafanzeige gegen die Credit Suisse eingereicht hatte. Denn noch einen Monat zuvor liess sich die BA gegenüber einer Schweizer Zeitung zitieren: «Die BA führt zurzeit kein nationales Strafverfahren». Begründet wurde dies damit, dass kein hinreichender Tatverdacht aus dem Rechtshilfegesuch von Mosambik ergehe.

Mittlerweile ist bekannt, dass die Bundesanwaltschaft im Februar 2020 im Zusammenhang mit dem Kreditskandal ein Verfahren wegen Geldwäscherei gegen Unbekannt eröffnet hat. Sie stützte sich dabei auf unsere Strafanzeige, auf von der Meldestelle für Geldwäscherei weitergeleitete Verdachtsmeldungen sowie auf das Rechtshilfeersuchen von Mosambik, das ein Jahr zuvor noch nicht ausreichte. Es ist noch offen, ob die Credit Suisse in diesem Fall strafrechtlich verantwortlich ist.